イベント-ブログ

松井産業㈱共催による第3回松井産業㈱グラウンド・ゴルフ大会が平成25年9月24日(火)三郷スカイパーク多目的広場で開催されました。

三郷市グラウンド・ゴルフ協会(会長川上トサ子様)主催,松井産業㈱共催による第3回松井産業㈱グラウンド・ゴルフ大会が平成25年9月24日(火)三郷スカイパーク多目的広場で開催されました。当日の夜中には雨模様でしたが,早朝には雨が上がりまして115名の方が参加されました。32ホール,ホールインワン賞のホールが4ホールで競技が行われました。

皆さん朝から元気そのもの,大きな声で笑いながら話しがはずんでおりました。競技の前のラジオ体操は皆さん真剣でした。一緒にプレーした方は健康のため毎日ラジオ体操をしているとのことでした。競技が始まるとどんどんプレーが進んでいくので打つことと自分のスコア―を覚えることで精一杯でした。それでも50m位の長い距離は思いっきり叩いてストレスが発散できました。ゴルフよりも手頃にでき,親睦を深めながらも点数を競い合う楽しい競技だと思いました。今後も継続して大会を協賛できるよう松井産業㈱社員一同頑張ってまいりますのでどうぞよろしくお願い申し上げます。

2014年度採用内定式とりおこないました。

10月3日に当社会議室で、全体朝礼後に内定式を行いました。明るく・きびきびとした内定者の方たちです。

10月3日に当社会議室で、全体朝礼後に内定式を行いました。明るく・きびきびとした内定者の方たちです。

この2枚は緊張感いっぱいの写真です。

本来の私たちや内定者の方々は → こちら → → → → → → → → → → →

内定者コメント

「内定式を終えていよいよ社会人になるのだという実感が出てきました。まだ入社まで半年くらいありますが、学生と社会人の半々の気持ちですごそうと思います。」

「一つの言葉でも一人一人思う事が違い驚きました。仕事をするうえで、目標をもつことが大切であると分りました。」

「伝えるということについての重要さを感じました。例えばメモを取る、分り易く具体的に伝える、相手の顔を見る、復唱する、復唱させる、これらのことは当たり前だけれど私にはできていないと感じました。これから先指導していく立場になった時、これらのことを意識して良いチームワークの職場またはお客様との関係を築いていきたいとおもいました。」

「内定式を通してあらためて自分が松井産業にお世話になり社員の一員となることを感じました。研修では考え方や行動について学ばせて頂きました。社長の方向性、考えを全社員に伝えることの大切さを感じることができました。」

「内定式に参加し社長や会長の言葉から松井産業の経営理念や掲げていることを改めて感じることができました。またオリエンテーションかた今日は成功への考え方を教えていただき、今後、社会人としての心構えとしてとらえることができたと思います。」

「ランクUPノートや経営計画書など最初の方は何がなんだかわかりませんでした。ですが、説明されていくうちにどのように使うかなどわかることができました。入社するまでに慣れていければいいと思います。会長の話はとてもためになる話ばかりで当たり前のことができていなかったので一所懸命行っていきたいです。」

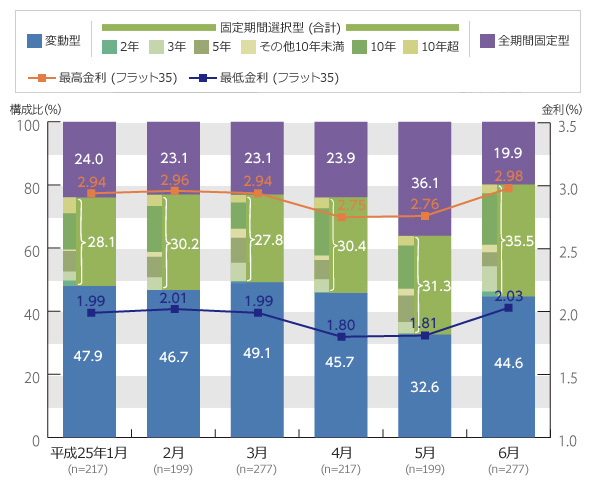

住宅金利の動きが激しいのですが何を基準にすればよいですか?

(出典:住宅金融支援機構の「金利タイプ別利用状況(2013年5月・6月期)」と「フラット35(21年以上35年以下)借入金利の推移(最低~最高)」を参考)

ネット銀行の住宅ローンの低金利に対抗して、地方銀行の一部で金利優遇キャンペーンを始めたり、都市銀行で2年・3年ものの優遇キャンペーンを始めたりといった、低金利をウリに激しい競争が続いているのです。

例えば、みずほ銀行では、ライフイベントに応じて返済額を増減できる「ライフステージ応援プラン」というサービスを8月19日から始めました。家計に余裕がある時期は返済額を増やし、教育費がかかる時期や妻の育児休暇などの時期に返済額を減らすことができるというものです。また、新生銀行では、6月からリフォーム資金もまとめて住宅ローンで借りられるようにしています。

第51回エムタウン情報学院,盛況に開催されました。

昨日は大変お暑い中,ご来場いただき誠にありがとうございました。講義では第1部は広大地について第2部では25年度の税制改革と相続税について大河原税理士よりとてもわかりやすい説明が御座いました。

また,質疑応答でも参加された皆様の熱心な質問があり有意義な時間を皆様と共有できましたこと,深く感謝いたします。今後とも皆様にお役にたてるよう努力してまいります。

賃貸マンションを購入した際の税金など簡潔に教えてもらえますか?

不動産を所有されているオーナーの皆様は、固定資産税だけでなく、所得税・住民税・事業税・消費税など実にたくさんの税金に囲まれており、その負 担は大変なものだと思います。しかし、不動産賃貸業は、賃貸住宅を建築したのち年数が経てば経つほど所得税等の負担が重くなるよ うになっています。このことを皆様はご存じでしょうか?

1)経費と税金の関係

また、アパートローンは元利均等方式が一般的ですが、元利均等方式は、同じ返済額が続いても、返済が進むにつれて返済額のうち利息の占める割合が少なく なっていきます。つまり、同じ支出が続いたとしても経費が少なくなっていくことで不動産所得は毎年上昇し、その結果、税金の負担も毎年重くなっ ていくわけです。このことを知らずに後になって苦労されている大家さんをお見かけすることもあります。

これらの税金を抑えることも上手な賃貸経営のための大きなポイントであることはいうまでもありません。

家族構成や資産構成などにより、とるべき税金対策は異なりますが、オーナーの皆様に最低限行っていただきたい対策などについては、来週8月24日弊社で開催されるエムタウン情報学院でも取り上げられていますので、ぜひご参加くださいませ。より良い賃貸住宅の経営につないでくだされば幸いです。

物件を見た時に、必ず確認をしなければならないことは何ですか?

現地で確認する際は、デジタルカメラを持参することも大切なことの一つですが、10項目についてチェックポイントをお伝えします。

■騒音は第1チェック項目

現場でしかわからないこと、それが騒音です。鉄筋コンクリート造りで二重床・二重天井採用ならベストなのですが、木造のアパートなどではある程度の騒音は覚悟せねばならないでしょう。お隣や上下階にどんな人が住んでいるのか、ベランダ側や廊下部分から確認しておきましょう。

■第2チェック項目 周囲から見た物件の環境

女性が気にしておきたいのが、玄関のある廊下側や窓側から、自分の部屋が「まる見え」ではないかどうかです。近くに高い建物があるときは、注意してみましょう。窓があるのに、カーテンを引きっぱなしで暮らすのはつらいです。

■第3チェック項目 日当たりはOK?

昼間でも蛍光灯が必要なほど暗い部屋は、気分も沈んでしまうもの。やっぱり明るい部屋がいいですよね。洗濯物も乾かなくなるので、日のあたり具合は必ずチェックしましょう。

■第4チェック項目 収納は足りる?

一人暮らしの部屋だと収納力はそんなに期待できませんが、シューズラックや床下収納など、プラスアルファの収納力がある物件は魅力的です。あと収納天井が扉より高すぎる収納スペースの場合、広さに惑わされないことも大切です。スペースが広くても天井ぴったりまでモノがしまえないデッドスペースは、あってもなくても変わらないことがあります。

■第5チェック項目 電波が入るかどうか

携帯の電波が入るかどうかは、意外と見落としがちなポイントです。また、インターネット回線の種類も要チェック。

■第6チェック項目 カビ・壁紙の汚れをチェック

目に見えない湿気で、内装の汚れやはがれがないかどうかをチェックしましょう。クロスがはがれている場所、収納スペースの汚れた場所は、湿気がたまったりカビがはえやすかったりする場所だということ。既にクリーニング済みだという場合は、チェックが難しいですが、カビ臭い場所がないかどうか、ニオイでも確認してみましょう。

■第7チェック項目 洗濯機置き場と冷蔵庫を置くスペース

洗濯機が入らない、冷蔵庫が入らないとなると、買い替えが必要になります。また洗濯機置き場が室内にある場合は、水道蛇口の高さと、排水口の形状もチェックしておきましょう。それらが洗濯機と合わない場合もあります。

■第8チェック項目 風通しと悪臭チェック

窓を開けて風通しの良さと、悪臭が入りこんでこないかをチェックしましょう。また窓付近に近隣住民の方の換気扇がないかも、チェックしておきましょう。

■第9チェック項目 エアコンと室外機の配置場所

エアコン、室外機が置けるかどうかと併せて確認したいのが、エアコンと室外機の距離です。距離が長くなるとホースも長くなり、エアコン設置費用が高くなってしまいます。

■第10チェック項目 洗濯ものや布団を干すスペースに問題ないかどうか

1階の部屋では布団干しスペースがないことがあります。また近くに川が流れている物件のベランダでは夏場の虫が洗濯ものについたり、車道に面したベランダでは排ガスで洗濯ものが汚れたりするので要チェックです。

以上になります。ともかく現地での疑問点は案内者である管理会社等にわかるまで聞くことをお勧めします。

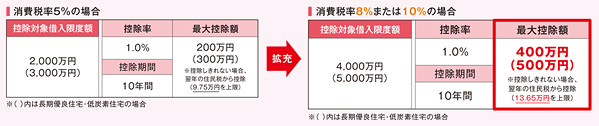

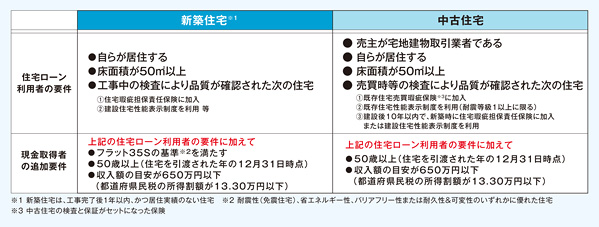

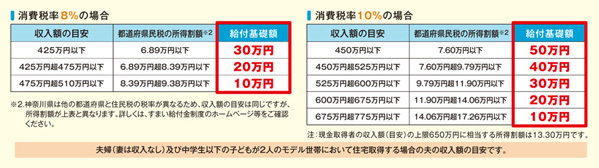

住宅購入(新築・中古)を考えています。「すまい給付金」とはどのようなものですか?

マイホームに関しても、住宅を購入する際の建物価格※(土地価格は非課税)や住宅を建築する際の建築工事費用、住宅取得に必要な諸費用の一部などが増税の影響を受けます。

(売り主が個人の中古住宅のような個人間売買の場合は非課税)

・新築住宅の場合は、(1)住宅瑕疵担保(かしたんぽ)責任保険に加入、(2)建設住宅性能表示制度を利用 など

・中古住宅の場合は、(1)既存住宅売買瑕疵保険に加入、(2)既存住宅性能表示制度を利用(耐震等級1以上に限る)、(3)建設後10年以内で、新築時に住宅瑕疵担保責任保険に加入または建設住宅性能表示制度を利用 など

※住民税は、所得に応じて課税される所得割と一律に課税される均等割があります。所得割額の都道府県民税の税率は4%

[すまい給付金問い合わせ窓口]

受付時間:9:00~17:00 (当面は土日祝日も対応)

電話番号:0570‐064‐186(ナビダイヤル)

※PHSや一部のIP電話からは045‐330‐1904

シェアハウスを投資対象と考える際のポイントはなんですか?

近年、単身世帯の新しいスタイルの住まいとして存在感を増してきているのが「シェアハウス」です。そもそも「シェアハウス」とは、家族や友人同士以外の「他人」とリビングルームや水回りを共有し、一緒に住む物件を指します。もともとは欧米型の居住スタイルだったが、2013年1~3月には「シェアハウスの恋人」というタイトルのTVドラマが話題を呼ぶなど、国内でもその認知度は急速に高まりつつあります。マネー相談に来る若い女性の中からも時々「シェアハウスに住んでみたい」という声を聞くようになったそうです。固定費である家賃を抑えつつも住まいに人間同士のコミュニケーションを求めたいというニーズが高まってきていることの表れといえるかもしれません。

これに連動するよう、不動産投資においても「シェアハウス」物件を目にする機会が増えてきています。ただ、ひとくちに「シェアハウス」といってもそのタイプは色々です。大規模な建物が丸ごとシェアハウスになっており、リビングルームやキッチンなどのシェア部分以外にワンルームが数十室規模で賃貸されているものもあれば、2LDK、3LDK程度のマンションを数人に賃貸するというものもあります。

首都圏を中心に大規模なシェアハウスも増えつつあるものの、圧倒的主流は後者のタイプです。不動産投資をする側にとってみても、2~3LDKのマンションをファミリー向けとして1世帯に賃貸するよりも、2~3つの単身世帯に1部屋ずつ賃貸したほうが利回りのアップが図りやすいといえます。通常であれば区分マンションの表面利回りといえばせいぜい4〜7%程度だが、シェアハウスであれば10%を超えるケースもめずらしくないようです。これが投資対象として「シェアハウス」物件が注目されている最大の理由といえるかもしれません。

しかし、当然ながら注意点もあります。実際にシェアハウスとして賃貸するためには、間取りが適した物件を購入するだけでなく、建築基準法、旅行業法、消防法など様々な関連法の要件を満たす必要があります。シェアハウスとして売り出されていても、なかには残念ながらこれらの要件を満たしていない物件もあるのが実情です。必要以上のリスクを侵さないためには、自己責任で隅々まで確認することが求められます。

また、居住者同士のトラブルを回避し、安定稼働させていくためには、一般の不動産賃貸経営以上の経営スキルが求められます。収益性の高さが魅力である反面、それ相応の努力が求められるのが「シェアハウス」物件への投資といえます。プロパティマネジメント能力の高い弊社に一度ご相談ください。