松伏店-ブログ

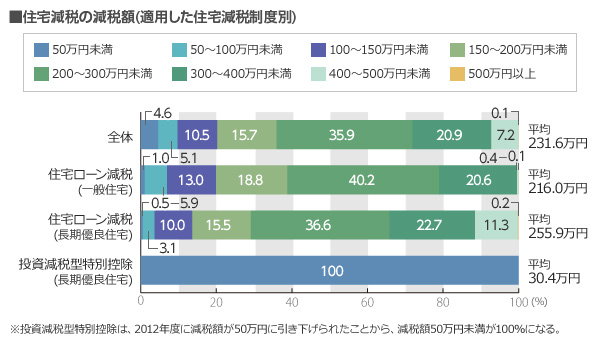

注文住宅の住宅ローン減税ってどのくらい還付されているのでしょうか?

※長期優良住宅とは、法律に定められた、長期にわたり良好な状態で使用するための措置が講じられている優良な住宅のことで、構造躯体の劣化対策、耐震性、維持管理・更新の容易性、可変性、バリアフリー性、省エネルギー性の性能が高いほか、居住環境や維持保全計画などへの配慮も求められる。

「贈与あり」の割合は、全体の17.9%。特に世帯主の年齢が若い層(20代後半~30代)では、4人に1人が贈与を受けていました。また、贈与ありと回答した人の贈与額の平均は1253万円でした。

※この制度は2014年まで利用でき、一定額は500万円(同1000万円)となります。

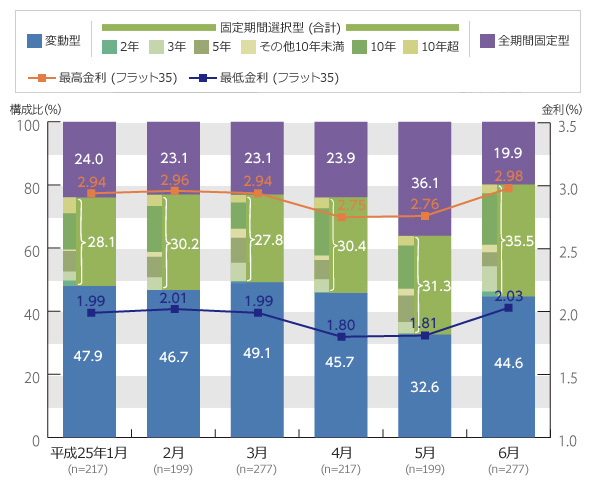

住宅金利の動きが激しいのですが何を基準にすればよいですか?

(出典:住宅金融支援機構の「金利タイプ別利用状況(2013年5月・6月期)」と「フラット35(21年以上35年以下)借入金利の推移(最低~最高)」を参考)

ネット銀行の住宅ローンの低金利に対抗して、地方銀行の一部で金利優遇キャンペーンを始めたり、都市銀行で2年・3年ものの優遇キャンペーンを始めたりといった、低金利をウリに激しい競争が続いているのです。

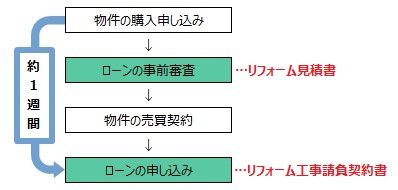

例えば、みずほ銀行では、ライフイベントに応じて返済額を増減できる「ライフステージ応援プラン」というサービスを8月19日から始めました。家計に余裕がある時期は返済額を増やし、教育費がかかる時期や妻の育児休暇などの時期に返済額を減らすことができるというものです。また、新生銀行では、6月からリフォーム資金もまとめて住宅ローンで借りられるようにしています。

リフォーム費用もローンで可能ですか?

不動産の活用とよく言われるのだが、相続対策までも含めて考えてもらえるの?

弊社の不動産活用のご提案は、

①社会的条件・・・景気・法制・税制・地価・市場の動きなど

②対象不動産の立地条件・・・対象地や近隣地域の要因分析など

③人的条件・・・所有者や関係者の状況など

これらの①~③を考慮した相続対策を合わせてご提案しております。

円満な遺産分割、相続税の軽減、納税資金の準備などを考え、例えば、不動産(土地)を3分割(自宅等の残す土地、納税等のため売却する土地、有効利用して収益を得る土地)する考えに立っております。更に有価証券や預貯金などを含めて相続対策のお役に立てるよう配慮しております。

第51回エムタウン情報学院,盛況に開催されました。

昨日は大変お暑い中,ご来場いただき誠にありがとうございました。講義では第1部は広大地について第2部では25年度の税制改革と相続税について大河原税理士よりとてもわかりやすい説明が御座いました。

また,質疑応答でも参加された皆様の熱心な質問があり有意義な時間を皆様と共有できましたこと,深く感謝いたします。今後とも皆様にお役にたてるよう努力してまいります。

改めてになりますが、太陽光のエネルギーの電力変換について教えてください。

高気密・高断熱住宅ならスマートハウスは不要ですか?

少し、整理しておきましょう。スマートハウスの基本は、照明や冷暖房、給湯などに必要なエネルギーをできるだけ減らすことです。

冷房や暖房に必要なエネルギーを減らすためには、住宅の構造を「高気密・高断熱住宅」にして夏の暑さや冬の寒さが部屋に入ってこないようにすることが必要です。

「高気密」は、すきま風が入らないようにすること。すると冷暖房中はすきま風による自然換気が行えないので、換気口を使った「計画換気」となります。

「高断熱」は、住宅と外気が接する外壁や屋根、窓などの断熱性を高めて、そとの暑さ、寒さが伝わってこないようにすることです。

住宅構造だけでなく、屋根のひさしや樹木を利用する。つまり太陽光が住宅の中に差し込むと、住宅の中で熱が発生します。冬場はできるだけ太陽光を住宅内に導き入れてその熱を暖房として利用し、夏場は太陽光をできるだけ避けるようにして室内の温度が上がるように防ぐように設計することが重要です。

屋根のひさしの長さや多くの羽根板を並行に組んだ「ルーバー」の羽根板の角度を調整することで、冬と夏で太陽光が差し込む範囲を制御することができます。また、庭に落葉樹を植えておくと、夏は茂った葉が太陽光を遮り、冬は落葉して太陽光を透過させるという自然の機能も活用できます。

このようにパッシブデザインを行うとスマートハウスの性能(省エネ)はさらにあがります。

賃貸マンションを購入した際の税金など簡潔に教えてもらえますか?

不動産を所有されているオーナーの皆様は、固定資産税だけでなく、所得税・住民税・事業税・消費税など実にたくさんの税金に囲まれており、その負 担は大変なものだと思います。しかし、不動産賃貸業は、賃貸住宅を建築したのち年数が経てば経つほど所得税等の負担が重くなるよ うになっています。このことを皆様はご存じでしょうか?

1)経費と税金の関係

また、アパートローンは元利均等方式が一般的ですが、元利均等方式は、同じ返済額が続いても、返済が進むにつれて返済額のうち利息の占める割合が少なく なっていきます。つまり、同じ支出が続いたとしても経費が少なくなっていくことで不動産所得は毎年上昇し、その結果、税金の負担も毎年重くなっ ていくわけです。このことを知らずに後になって苦労されている大家さんをお見かけすることもあります。

これらの税金を抑えることも上手な賃貸経営のための大きなポイントであることはいうまでもありません。

家族構成や資産構成などにより、とるべき税金対策は異なりますが、オーナーの皆様に最低限行っていただきたい対策などについては、来週8月24日弊社で開催されるエムタウン情報学院でも取り上げられていますので、ぜひご参加くださいませ。より良い賃貸住宅の経営につないでくだされば幸いです。