ピアラシティ店-ブログ

リビング・ダイニング階段プランとは?

リビングの家族の前を通り子ども室に行くプランを要望される方が増えてます。子どもが非行に走るのを防ぐためです。また,美しいデザインにするためにリビング階段が増えています。

リビングに階段を配置する際の注意点は2点あります。

①家の断熱性能を上げないとリビングが寒くなります。従来にも増して高い性能の断熱性,ガラス,サッシなど…。これらを使わないと寒い家になって困ります。

②階段がリビングから見えるならオシャレな階段にする必要があります。従来の壁手スリの階段では似合わないでしょう。

残念ながら断熱性とデザイン性の両方を兼ね備えている家は少ないようです。高断熱でありながら新鮮な空気が入る熱交換型の家をつくります。階段デザインも洗練された美しいものを注文してください。家全体が暖かくて住み心地もよくきれいな家を建ててください。

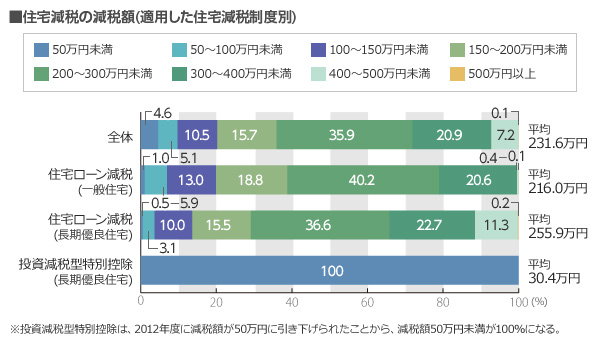

リフォームすると税金が還付されるのですか?

古くなった自宅や中古で買った家のリフォーム。「お金がかかるなあ」と悩んでいる人におトクな情報です。リフォームをすると節税になる制度があります。しかも、制度は複数あり、現金でリフォームをしても、ローンを借りてリフォームしてもOKです。それぞれ細かな条件はありますが、節税のチャンスを逃さないためにも、どんな制度があるかをご紹介しておきます。

リフォームをするとき、手元にお金がなければ、ご承知のように銀行の住宅ローンやリフォーム専用のローンを借りることができます。

ここでポイントになるのが返済期間です。返済期間10年以上のローンを借りた場合には「住宅ローン減税」が受けられます。これは、ローンの年末残高の1%に当たる金額が、所得税から控除されるものです。期間は10年間続き、所得税額が少なくて控除しきれない場合は住民税も減税になります。

返済期間5年以上なら、一定の条件を満たす省エネリフォーム、バリアフリーリフォーム、耐震リフォームをした場合に所得税と固定資産税が減税になります。返済5年以上の場合の減税制度は2つあり、ひとつは「投資型減税」。これは工事費用の10%がリフォーム後の居住開始の年の所得税から控除されるもの。もうひとつは「ローン型減税」。年末ローン残高の1%または2%が所得税から5年間控除される(耐震リフォームは適用外)。

ローンは借りずに、現金でリフォームした場合も、省エネリフォーム、バリアフリーリフォーム、耐震リフォームなら「投資型減税」の対象です。工事費の10%が所得税から控除されるほか、固定資産税も減税になります。

これらの減税制度を利用する場合、ほかにもさまざまな条件があります。また、制度によって減税の限度額も違ってきます。これからリフォームをする方で、

● 返済期間10年以上のローンを借りる

● 省エネリフォーム、バリアフリーリフォーム、耐震リフォームのどれかを行う

以上の条件のどちらかに当てはまるなら、減税制度のどれかが適用にならないかを、まずは最寄りの税務署に確認してみませんか。申告の際、リフォーム前の写真が必要な制度もあるので確認は早めがオススメです。

生活しやすい動線とは?

動線は家族が生活する上で家の中でどのように動くかを示した線です。

図面に動線を引くことでその間取りが自分たち家族にとって生活しやすい間取りなのかどうかを判断する基準となります。

一般的に動線が短く回遊するように動くことができる間取りは使い勝手が良い間取りと言われます。逆に動線が長く何度も同じ場所を行き来する間取りは使い勝手が悪い間取りとなるケースが多いです。

しかしこれらは一般的な使いやすさを考えた場合です。本当の意味で使いやすい間取りとはライフスタイルによってそれぞれ異なってくるもの。例えば個々のプライバシーを重視しているのか,それとも団らんを重視しているのか,家族の考え方や一人一人が同生活しているのかを確認することで快適な間取りを実現することができるのです。

自分たちのライフスタイルを見つめ直した上でどんな家にしたいのかという希望と比較すればきっと家族みんなが快適に暮らせる家が完成いたします。

例えば「働くお母さんに贈る家」の間取りは時間が無い共働き夫婦の為の家事効率と子育てを考えた間取りとなっています。

イシンホームでは家事効率を良くするためにキッチンを起点として家事が10歩以内でできるような間取りにしています。キッチンと洗面室を隣接させ洗う,干す,たたむが一連の流れでできるように考えられています。階段下のアイロンがけスペースも如何にアイロンがけを楽しんでできるか?が考えられた工夫をしています(詳しくはイシンホームの本を読んでください)。子育てを考えた工夫としては,キッチンからすべてが見渡せるように,子どもの気配を感じることができるような設計です。キッチンが対面式なので料理をしながら子どもの様子が見られる他,階段がリビング内にあるため出入りもわかる間取りになっています。また2階の様子がわかるよう吹き抜けになっているスペースもあります。

注文住宅の住宅ローン減税ってどのくらい還付されているのでしょうか?

※長期優良住宅とは、法律に定められた、長期にわたり良好な状態で使用するための措置が講じられている優良な住宅のことで、構造躯体の劣化対策、耐震性、維持管理・更新の容易性、可変性、バリアフリー性、省エネルギー性の性能が高いほか、居住環境や維持保全計画などへの配慮も求められる。

「贈与あり」の割合は、全体の17.9%。特に世帯主の年齢が若い層(20代後半~30代)では、4人に1人が贈与を受けていました。また、贈与ありと回答した人の贈与額の平均は1253万円でした。

※この制度は2014年まで利用でき、一定額は500万円(同1000万円)となります。

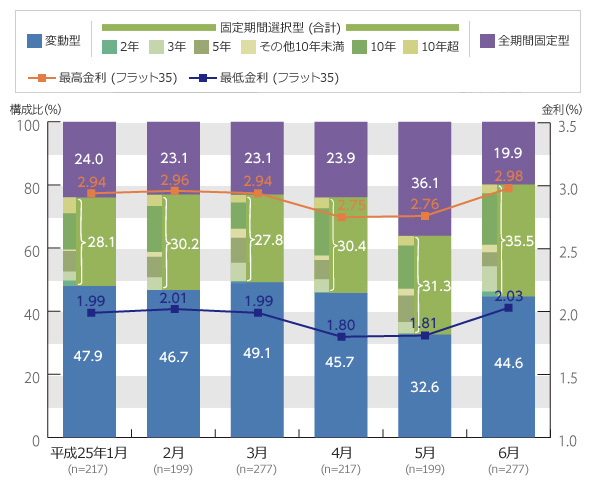

住宅金利の動きが激しいのですが何を基準にすればよいですか?

(出典:住宅金融支援機構の「金利タイプ別利用状況(2013年5月・6月期)」と「フラット35(21年以上35年以下)借入金利の推移(最低~最高)」を参考)

ネット銀行の住宅ローンの低金利に対抗して、地方銀行の一部で金利優遇キャンペーンを始めたり、都市銀行で2年・3年ものの優遇キャンペーンを始めたりといった、低金利をウリに激しい競争が続いているのです。

例えば、みずほ銀行では、ライフイベントに応じて返済額を増減できる「ライフステージ応援プラン」というサービスを8月19日から始めました。家計に余裕がある時期は返済額を増やし、教育費がかかる時期や妻の育児休暇などの時期に返済額を減らすことができるというものです。また、新生銀行では、6月からリフォーム資金もまとめて住宅ローンで借りられるようにしています。

働くお母さんに贈る家の設備と効果とは?

働くお母さんに贈る家は家事1/2設備を採用。

キッチンから10歩以内をテーマに働くお母さんの家事時間を1/2にする応援設備を搭載します。

①「洗う・干す・しまう」が1ヵ所でできる洗濯室!!

「洗う・干す・しまう」を26分かかっていた作業をわずか5分でできる洗面クローゼット。造り付け衣類棚と洗濯物干しが標準で付いてきます。

②勉強ができる本棚付きキッチン

「子供の勉強は子供部屋よりダイニングで!」の発想から生まれた本棚付きキッチン。

IH調理器,食器洗い乾燥機,また大家族の食器も余裕で収納できる大型食器棚も標準装備しています。

③働くママのエチケット,化粧台で美しく装う洗面室

忙しい、出勤前に上手に化粧ができる工夫が詰まった化粧台です。四面鏡で好きな角度で使うことができ、鏡の中は収納になっているので化粧品も沢山収納できます。また椅子も収納式で部屋がすっきり広々使えます。

④毎日のお風呂掃除が本当に簡単なバスルーム!

毎日のお掃除が欠かせないバスルームは,デザインをスッキリお洒落なものにし,徹底的にお手入れが簡単にできるように工夫をしました。

⑤デザイン階段下の家事&勉強机

デザイン階段下の家事スペースは家事をしながら子供の勉強を見たり,TVをみながらアイロンがけができ,嫌いな家事も楽しくできます。また階段下は収納スペースにもなり単行本なら7段で約350冊,CDなら約420枚収納する事が可能です!

⑥手のかかっていたトイレ掃除が楽になった!

掃除がしにくいタンク周りを収納で隠すことで、手のかかっていたトイレ掃除がすごく楽になりました。

収納は広くトイレットペーパなら最大20個収納できます。

⑦コート10着!靴が100足!ひろ~い大収納!がある玄関

ひろ~い大収納が魅力的!なんとコート10着!靴が100足も入る収納スペース!

また姿鏡も標準装備!玄関でコーデを最終チェック♪

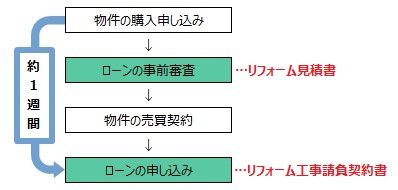

リフォーム費用もローンで可能ですか?

不動産の活用とよく言われるのだが、相続対策までも含めて考えてもらえるの?

弊社の不動産活用のご提案は、

①社会的条件・・・景気・法制・税制・地価・市場の動きなど

②対象不動産の立地条件・・・対象地や近隣地域の要因分析など

③人的条件・・・所有者や関係者の状況など

これらの①~③を考慮した相続対策を合わせてご提案しております。

円満な遺産分割、相続税の軽減、納税資金の準備などを考え、例えば、不動産(土地)を3分割(自宅等の残す土地、納税等のため売却する土地、有効利用して収益を得る土地)する考えに立っております。更に有価証券や預貯金などを含めて相続対策のお役に立てるよう配慮しております。